פורשים רבים חוששים, בצדק, כי במקרה פטירה מוקדמת בסמוך לפרישה, יוותר כסף רב בידי הגוף המוסדי, במקום שיוותר בידי היורשים, קוראים לזה: "הלך הכסף"

מה מציעות חברות הביטוח?

בפוליסות החדשות יש מסלולי פרישה, המבטיחים תקופת מוגדרות של תשלומי קצבאות.. כלומר, במקרה פטירת המבוטח בטרם הסתיימה התקופה שנבחרה, יהיו זכאים המוטבים (בת הזוג יכולה להיות מוטבת) להמשך הקצבאות עד לתום התקופה, ואם אין בני זוג, יקבלו המוטבים שמינה הפורש את יתרת התשלומים שנותרו. במילים אחרות הכסף יגיע למבוטח או ליורשיו: "חי או מת". ניתן לבחור בין תקופות תשלום של 60, 120 , 240 חודשים מובטחים, ובחלק מהחברות יש גם 300 ואף 360 תשלומים מובטחים. הבחירה נעשית פרטנית בכל פוליסה, מה שמאפשר גמישות רבה.

בשיטה זו, מחשבת חברת הביטוח את מקדם ההמרה בהתאם לתוחלת החיים הצפויה לפורש בלבד, ללא תלות בזהות בן הזוג. בחירה במסלול זה, מאפשרת רמת ודאות לתקופת ההבטחה שנבחרה. הפורש יודע כי לאחר פטירתו, בטרם חלפה תקופת ההתחייבות, יתקבלו כספים נוספים לבת הזוג או למוטבים. לכאורה, פתרון ראוי לבעיית "הלך הכסף". האומנם?

יש לקחת בחשבון שככל שתקופת הבטחת התשלומים ארוכה יותר, כך תקטן הקצבה החודשית. בנוסף, במידה ולפורש בת זוג, אזי בתום אותה תקופה מובטחת, הלך חלק מהכסף!

מה מציעות קרנות הפנסיה החדשות?

בתקנוני הקרנות אומץ מודל דומה וניתן לבחור (בהתאם לגיל) במסלולים הכוללים תקופת התחייבות של 60,120,180,240 תשלומים מובטחים.

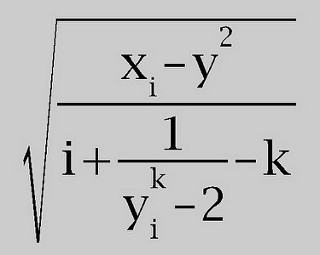

לצורך הדוגמה, נבחן את מקדמי ההמרה שהתקבלו מחברת ביטוח, עבור גבר בן 67 , ללא בת זוג:

0 חודשים 60 חודשים 120 חודשים 180 חודשים 240 חודשים

קרן פנסיה 164.97 166.03 169.38 175.34 184.55

פוליסת ביטוח 180.51 181.49 184.84 190.84 200.80

שיעור הפער 9.41% 9.31% 9.12% 8..83% 8.80%

ניתן לראות כי מקדמי ההמרה בפוליסת הביטוח גבוהים יותר מאלו שבקרן הפנסיה, כלומר, בגין אותה צבירה, יהיה זכאי פורש מקרן פנסיה לקצבה גבוהה מאשר חברו, המקבל קצבה מפוליסת הביטוח החדשה

פתרון שיעור מהקצבה לבת הזוג

ראינו אם כן, כי מסלולים ללא שיעור מהקצבה לבת הזוג עשויים להציב בעיה של אובדן כסף או ירידה ברמת החיים לבת הזוג שנותרה, לאחר התקופה המובטחת. ניתן לקבל לכך מענה באמצעות מסלולים המבטיחים שיעור מסוים מהקצבה, לבת הזוג.

בחברות הביטוח המסלולים השכיחים הם: 60% או 100% אם כי יש חברות המציעות אפשרויות נוספות שלהן: 50% , 75% ואף 80% מהקצבה. בקרנות הפנסיה ניתן למצוא מסלולי פרישה דומים, הכוללים זכאות לבת הזוג בשיעור 30% ,60% ו 100% (ניתן גם לבחור שיעורים שונים).

בשני המוצרים, חישוב המקדמים נעשה תוך שקלול תוחלת החיים של שני בני הזוג במועד הפרישה. למעשה, בחירה במסלול 100% משמעותה תשלום קצבה חודשית עד ליומו האחרון של הפורש או בת הזוג לפי האחרון.

להלן מקדמי ההמרה למסלולים אלו, עבור : גבר בן 67 ואישה בת 64 , ללא תקופת התחייבות (דמי ניהול 0.3%)

| 30% | 60% | 100% | |

|---|---|---|---|

| קרן פנסיה | 176.33% | 187.69 | 202.83 |

| פוליסת ביטוח | אין | 207.90 | 226.24 |

| שיעור הפער | לא רלוונטי | 10.76% | 11.54% |

ומה קורה בפטירה מוקדמת של בת הזוג לפני הפורש, או במצב ששני בני הזוג נפטרים תוך זמן קצר?

במקרים אלו מפסיקה חברת הביטוח לשלם ויתרת הכספים נותרת אצלה. הלך הכסף!

על מנת לגשר על סיכונים אלו, נוצרו בקרנות הפנסיה החדשות מסלולים שהם: "גם וגם": גם תקופה מובטחת וגם שיעור לבת הזוג. במקרה פטירת הפורש במהלך תקופת ההתחייבות, ימשכו תשלומי הקצבה לבת הזוג עד לתום התקופה שנבחרה, ולאחר מכן יפחתו לשיעור שנקבע. במקרה שבמועד הפרישה אין שארים הזכאים לקצבה יזכו המוטבים לקבל את יתרת התשלומים מהוונים לסכום ח"פ. כלומר, קרן הפנסיה מתעדפת את הפורש ואת שאריו הזכאים לקצבאות לכל החיים, אולם במקרה של פטירה מוקדמת של שני בני הזוג, במהלך תקופת התחייבות, עדיין יוחזרו למוטבים כספים.

יש לציין כי רק מבוטח שאין לו בת זוג במועד הפרישה רשאי לבחור במסלול ללא זכאות לקצבת שארים.

דוגמת המקדמים לגבר בן 67 ואשתו בת ה- 64 במסלולים הכוללים גם תקופת התחייבות וגם שיעור מקצבת הפרישה בתום תקופת ההתחייבות (לפני עדכון מקדמים, ובדמי ניהול 0.5%)

שיעור לבת הזוג > 0% 30% 60% 100%

חודשים מובטחים: 0 162.87 180.83 194.17 211.86

60 164.20 181.82 194.93 211.86

180 175.75 190.48 200.00 212.77

240 186.57 198.81 205.76 214.59

כאמור, מסלולי ה"גם וגם" נדירים עדיין בחברות הביטוח ועל כן השוואה בין המוצרים אינה רלוונטית.

לסיכום, בפני הפורשים מבחר רב של מסלולי פרישה הנבדלים זה מזה הן בתנאי ההשקעה, דמי הניהול, זכויות בת הזוג והמוטבים. יש לקחת גם בחשבון היות פוליסת ביטוח חוזה מחייב וקשיח לעומת תקנון קרן פנסיה הניתן לשינויים מעת לעת.

בטרם בחירה במסלול כל שהוא, יהיה זה נכון לקבל מהגוף המוסדי בו מתנהל החיסכון הפנסיוני את אפשרויות הקצבאות שלהן זכאי הפורש ולהשוות בין החלופות השונות. יש לבחון ולצפות את מצבו המשפחתי, הבריאותי והכלכלי שלו ושל בת הזוג עד אחרי 120 שנים. קיימת חשיבות רבה למיפוי נכון של תזרים ההכנסות מול ההוצאות, כאשר יש להניח גידול בהוצאות בסעיפי הבריאות והדיור עם העלייה בגיל. מומלץ להביא גם את שיקולי העברה בין דורית ולשולחן ההתלבטות. אין ספק כי שוק הקצבאות עתיד להתפתח עוד יותר, והתחרות על הפורשים תגדל. סביר להניח כי יצוצו מסלולי פרישה נוספים בחברות ביטוח ואף מקרנות הפנסיה. ידוע גם כי רשות שוק ההון עתידה להורות על מתן זכות חרטה, כך שפורש יוכל לעבור בין גופים משלמים קצבאות בצורה יעילה. כמו כן קרנות פנסיה "ברירות מחדל" מציעות כיום דמי ניהול מופחתים לגמלאים בשיעור של 0.3% לשנה בלבד, ועל כן יהיה זה נכון לכל פורש לקבל הצעת מחיר עדכנית לצורך השוואה. יש לזכור כי בעוד חוזי הביטוח קשיחים ואינם ניתנים לשינויים חד צדיים מצד חברת הביטוח הרי שתקנוני הקרנות עשויים להשתנות מעת לעת. כמו כן, זכויות הגמלאים עשויות להיות מושפעות מתוצאות איזון אקטוארי, מצב שאינו רלוונטי בחוזי הביטוח. על כן אין לראות באמור לעיל משום המלצה גורפת ועל כל פורש לבחון פרטנית בהתאם למצבו האישי, משפחתי בריאותי וביחס למוצרי החיסכון הפנסיוני שלו.

עד אז, לזכור: כי סוד ההליכה על המים נעוץ בידיעה היכן מונחות האבנים!